Startup Jedi

Мы общаемся со стартапами и инвесторами, а вы перенимаете опыт.

M&A сделки, или слияния и поглощения, представляют собой сделки по продаже компании или объединению с другим бизнесом. В отношении стартапов M&A сделки обычно совершаются при выходе основателей, хотя могут заключаться и для других целей — например, слияние с другим стартапом для интеграции продуктов. Этим определяется основное отличие между венчурными и M&A сделками — если первые заключаются стартапом на ранних стадиях, то последние становятся актуальны, когда бизнес уже развит и приносит прибыль.

Как стартапу подготовиться к M&A сделке, каковы ее предварительные этапы, как определить цели для M&A сделки, а также о других аспектах в сегодняшнем материале подробно рассказывает Екатерина Логвинович, младший юрист SBH Law Offices.

Startup Jedi

Мы общаемся со стартапами и инвесторами, а вы перенимаете опыт.

Первые шаги по подготовке компании к M&A сделке нужно предпринимать уже с момента ее создания. Независимо от целей сделки, покупателя будет интересовать история компании в деталях — для выявления рисков, понимания специфики бизнеса и возможностей для его интеграции с другими компаниями. Точечные недостатки, выявленные покупателем перед сделкой, могут быть оперативно устранены, но системные проблемы и нарушения будут служить аргументом к снижению оценки компании или отказу от сделки.

Правильная организационно-правовая форма

Для того, чтобы стартап мог привлекать инвестиции и вступать в M&A сделки, нужно зарегистрировать юридическое лицо в удобной для потенциальных покупателей форме. Покупатель будет готов к приобретению бизнеса, только если сделка не повлечет для него персональной ответственности.

По этой причине приемлемыми формами являются общество с ограниченной ответственностью и акционерные общества (в Европе и США — «limited liability company» и «stock company»). В отличие от товариществ, они ограничивают для всех участников (акционеров) риски потерей вложенных средств.

Прозрачная история

У компании должна быть прозрачная и понятная корпоративная история.

На практике возникают ситуации, когда стартап действует сразу через несколько юридических лиц: доли между основателями распределены в одной компании, договоры с клиентом подписывает вторая, а деньги перечисляются третьей. Начинать следует всегда с одной компании, на которую передается вся интеллектуальная собственность, оформляются договоры с командой и клиентами, направляются финансовые потоки.

По мере развития бизнеса может потребоваться создание и других юридических лиц, например, при выходе на рынки других стран. В таком случае формируется группа компаний, в котором холдинговая компания владеет дочерними. При этом именно на холдинговую компанию оформляется интеллектуальная собственность, привлекаются инвестиции. Такая структура позволит покупателю сразу приобрести весь бизнес через покупку акций холдинговой компании, что существенно сократит время на M&A сделку.

Если в структуре есть проблемы, исправлять их нужно максимально рано, так как по мере развития бизнеса, расширения клиентской базы, возрастания оборотов это будет сложнее сделать.

Соответствие законодательству

В числе других аспектов, на которые следует обращать внимание с момента создания бизнеса, можно назвать следующие:

Соблюдение порядка принятия корпоративных решений в соответствии с применимым правом и уставом (соблюдение компетенции органов, кворума, одобрений и рекомендательных голосов, преимущественных прав).

Заключение договоров с клиентами и проведение платежей в соответствии с ними.

Оформление отношений между компанией и всеми работниками, а особенно – ключевыми специалистами и должностными лицами (включение оговорок о конфиденциальности и передаче интеллектуальной собственности, регулярная выплата зарплат).

Передача прав на интеллектуальную собственность от основателей компании.

Своевременная подача налоговых деклараций и уплата налогов.

Отражение в бухгалтерском учете всех совершенных хозяйственных операций.

Самостоятельность бизнеса

На момент поиска покупателей стартап должен быть готов к отчуждению как самостоятельный бизнес, то есть его потенциальная продажа не должна сопровождаться потерями стоимости, коммерческими и юридическими рисками.

Активы компании должны быть оформлены на компанию, а не ее основателей. Бизнес-процессы должны быть налажены напрямую со всеми контрагентами (поставщиками, платежными сервисами, клиентами), а не через «третьи» компании основателей.

Например, возникают ситуации, когда основная деятельность осуществляется через одну компанию, а работники «оформлены» на другое юридическое лицо одного из основателей. Или же права на сайт сохранены за основателем.

Если в результате сделки часть бизнеса «выпадает», то покупатель откажется от ее совершения.

...

Активная фаза подготовки стартапа к M&A сделке начинается за несколько месяцев до поиска покупателей.

Определить цели для M&A сделки и ключевые интересы основателей

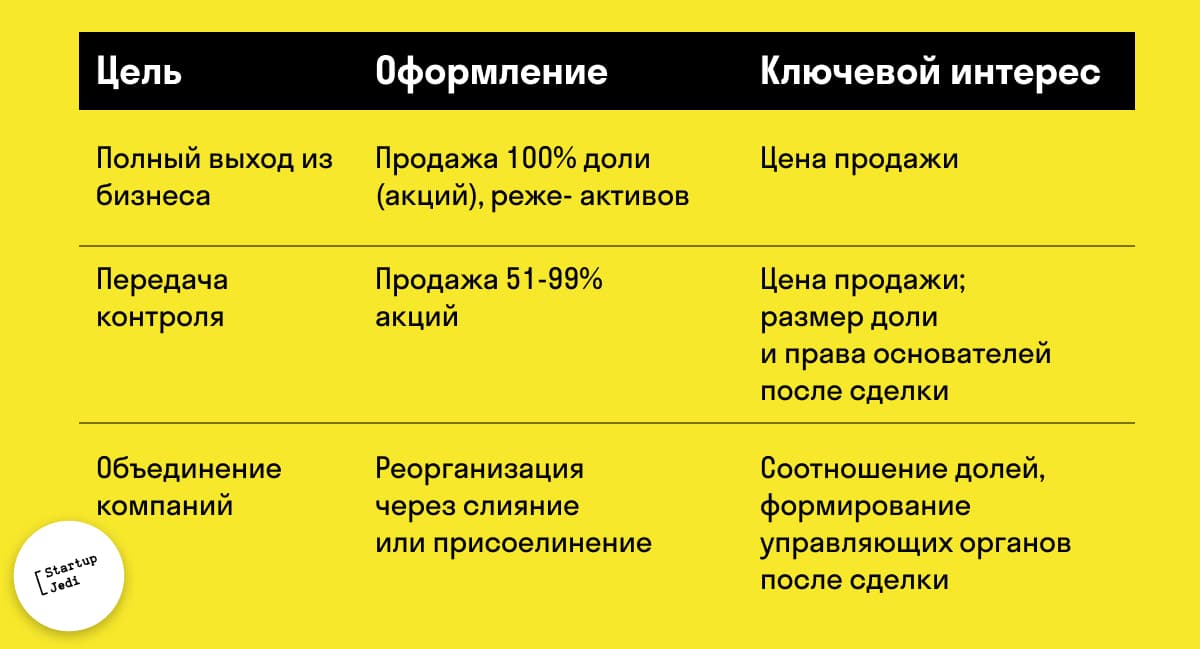

Намерение стартапа осуществить M&A сделку может возникнуть по разным причинам:

Полный выход из бизнеса: бизнес достиг стадии, когда может быть продан, и основатели готовы передать его целиком.

Передача контроля: основатели приняли решение передать управление инвестору, но сохранить за собой миноритарную долю в капитале.

Объединение с другой компанией: требуется для развития или расширения бизнеса, сокращения затрат, защиты на рынке.

Соответственно, тип сделки будет отличаться.

Определить стоимость компании

До переговоров основателям нужно выработать подход к оценке стоимости, который можно обосновать для покупателей. Существуют разные способы оценки стартапа. Выбор одного из них зависит от стадии бизнеса, финансово-хозяйственных показателей, специфики деятельности и продукта.

Для определения стоимости может потребоваться оценить имеющиеся активы, провести анализ финансовых показателей и рынка. Если это не сделать заранее, то на переговоры можно потратить больше времени.

...

Когда покупатель найден, начинается активная фаза подготовки к совершению сделки. Помимо согласования условий, есть и другие важные нюансы, на которые нужно обратить внимание.

Составление Term sheet

Если стороны достигли согласия по базовым вопросам в ходе переговоров, имеет смысл закрепить их в Term sheet. Он будет служить ориентиром в отношении принципиальных условий при структурировании сделки.

Нужно учитывать, что в Великобритании и США законодательство содержит обязательство сторон добросовестно проводить переговоры. Если между сторонами есть заключенный Term Sheet, то стороны будут обязаны придерживаться его положений. Поэтому, чтобы предотвратить судебные споры, стороны напрямую прописывают, какие положения являются юридически обязательными, а какие нет.

Как правило, в качестве обязательных устанавливают следующие положения:

Конфиденциальность переговоров, сделки, коммерческой тайны сторон;

Обязательство не конкурировать (не «переманивать» сотрудников, не приобретать доли в конкурирующих компаниях, др.);

Эксклюзивность – обязательство не искать иных покупателей / продавцов и не вести переговоров по аналогичным сделкам.

«Обязательность» таких положений зависит от юрисдикции. Например, в Беларуси обязательства по неконкуренции и эксклюзивности неисполнимы, если Term Sheet не подчинен английскому праву. В США и большинстве европейский юрисдикций положения исполнимы, но срок действия может отличаться. Например, действие обязательств по неконкуренции в Европе обычно ограничивается 3 годами, в США — 3-5 годами.

Проведение due diligence

Условием для заключения сделки всегда является проверка деятельности компании для выявления рисков. Как правило, покупатель запрашивает юридический (LDD) и финансовый аудит (FDD). Стартап может провести аудит по собственной инициативе (vendor due diligence, VDD) также до заключения сделки, чтобы устранить и минимизировать риски заранее.

Результаты due diligence напрямую влияют на совершение сделки:

Критические риски могут служить причиной отказа от сделки или снижения покупателем цены.

Меры по устранению рисков указываются в предварительных условиях к закрытию сделки и влияют на ее сроки.

Перечень заверений и гарантий сторон формируется с учетом аудита, а значит, выявление после сделки нарушений, недостоверной информации о компании может повлечь ответственность основателей.

Ограничения по ценным бумагам

Если стартап зарегистрирован как акционерное общество, при продаже акций может потребоваться получить разрешение на сделку с ценными бумагами. Такие требования установлены в США Комиссией по ценным бумагам в отношении американских компаний.

Разрешение можно не получать в отдельных случаях, например, если акции передаются аккредитованному инвестору или лицу, не являющемуся резидентом США. Так как нарушение требований предусматривает существенные штрафы, то рекомендуем заранее проконсультироваться с юристами.

Антимонопольные ограничения

В США и европейских юрисдикциях, включая Беларусь, все страны ЕС, Великобританию, антимонопольные органы осуществляют мониторинг за M&A сделками для предотвращения возможных нарушений конкуренции. Законодательством может потребоваться прохождение процедур до или после сделки (направление уведомления, получения разрешения, раскрытие информации).

Контролируются сделки на основании финансовых показателей (сумма сделки, активы или выручка сторон) и других критериев. В Беларуси процедура занимает от 1 до 3 месяцев, в ЕС — от 1 до 4 месяцев, в США — 1-2 месяца.

Таким образом, при совершении M&A сделки покупателя интересует бизнес целиком, и готовность стартапа к сделке определяется не только успехом его продукта, но и согласованностью бизнес-процессов, грамотным юридическим оформлением хозяйственной деятельности. Даже при высоких показателях выручки покупатель может быть не готов вступить в сделку из-за выявленных финансовых и правовых рисков. Учет описанных нюансов в подготовке поможет стартапу устранить проблемные моменты, подготовиться к переговорам и сократить сроки реализации сделки.

...

Екатерина Логвинович специализируется на оказании юридической помощи IT-бизнесу, сопровождении венчурных и M&A сделок, а также на вопросах, связанных с блокчейном и криптовалютами. Одними из наиболее значимых проектов с участием Екатерины являются: сопровождение трансграничной M&A сделки на сумму более $200 млн, сопровождение создания одной из первых криптобирж в Беларуси с объемом инвестиций более $1.4 млн, венчурного фонда-акселератора для IT-стартапов с объемом инвестиций более $1 млн.

Facebook: facebook.com/Startup.Jedi.ru/

Telegram: t.me/Startup_Jedi_RU

Twitter: twitter.com/startup_jedi

Комментарии