Startup Jedi

Мы общаемся со стартапами и инвесторами, а вы перенимаете опыт.

Startup Jedi

Мы общаемся со стартапами и инвесторами, а вы перенимаете опыт.

В продолжение цикла публикаций о стартап-метриках хочу пройтись по специфическим метрикам для различных отраслей и бизнес-моделей. И начать логичнее всего с SaaS-проектов, так как эта модель в последнее время переживает свой ренессанс.

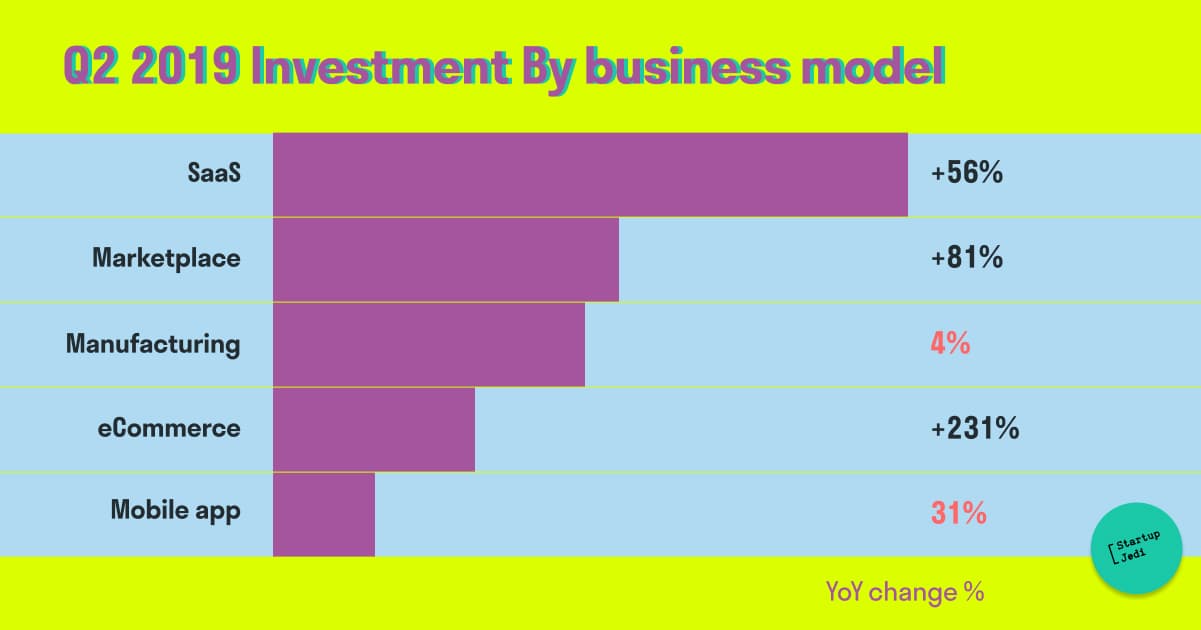

К примеру, во II квартале 2019 года только в Европе в SaaS было вложено около $4.6 миллиардов (а это, между прочим, 49% от общего объема венчурных инвестиций!).

Итак, начнем с самой природы SaaS модели. В основе SaaS модели лежат постоянные денежные потоки — клиент либо платит подписку за пользование продуктом, либо за объем совершаемых операций. Соответственно, основной момент, на который следует обращать внимание как предпринимателю, так и инвестору, оценивающему такой проект, — это “повторяемость” входящего денежного потока. На этом и будут сфокусированы сегодняшние метрики, которые мы рассмотрим.

...

Основой любого успешного бизнеса являются его клиенты. Чем больше клиентов и чем чаще они покупают продукцию, тем больше выручка (спасибо, кэп!). Случай SaaS-проектов не исключение. В мире инвестиций активных пользователей, как правило, считают в разрезе месяца и дня — MAU (monthly active users) и DAU (daily active users) соответственно. Важно смотреть на их соотношение (DAU/MAU) — в динамике это может показать, стали ли клиенты чаще пользоваться вашим продуктом (что может иметь значительное влияние на то, будут ли они платить за него в будущем).

Одна из самых распространенных ошибок начинающих (а иногда и не начинающих) стартаперов — считать посетителя сайта активным пользователем. Это на корню рубит объективность оценки и делает показатель абсолютно непригодным для принятия каких-либо решений. Очень важно определить для себя, какого пользователя считать активным. На самом деле универсального ответа на этот вопрос не существует, но я бы рекомендовал считать активным того пользователя, который за период не просто зашел на страницу продукта, но получил ценность от его использования. Что именно считать минимально приемлемой ценностью — вопрос уже частный.

...

В предыдущем посте я уже писал о таком показателе как churn — оттоке клиентов. По факту показатель возврата (retention) — это его ближайший родственник. Он отражает процент клиентов, продолжающих пользоваться продуктом по прошествии определенного периода с момента покупки/установки, что критически важно для SaaS-проектов.

Методологии ведения подсчета бывают разные, но минимальный “джентльменский набор” — это retention первого дня, недели, двух недель, месяца и трех месяцев. Причем желательно его считать как в количественном плане (имеется в виду количество пользователей), так и в денежном (количестве денег, которые компания получает от этих пользователей (ведь в случае SaaS они могут не приходить и уходить, но также, к примеру, менять тарифные планы).

Retention можно считать как по календарным дням, так и по 24-часовым окнам. Второй способ даст больше пищи для размышления, но он сложнее, поэтому оба имеют право на жизнь.

Также не забываем о том, что есть 2 основных вида retention — обычный и rolling. Если первый показывает, какой процент из первоначальных юзеров вернулся в конкретный день, то второй — какой процент из них вернулся в конкретный день или позже (т.е. включая все последующие дни). Цифры по rolling выглядят красивее, но правильнее считать классический. В этой статье подробно разжевано, почему.

Особо интересующиеся могут вообще превратить процесс снятия retention в когортный анализ — “резать” аудиторию на когорты и выводить закономерности. Не буду в этом материале углубляться в когортный анализ, так как он заслуживает отдельного поста (и его от меня дождется!)

...

Инвесторы очень любят, когда компании получают бОльшую часть выручки от продажи своих продуктов, а не услуг, так как выручку от продажи услуг сложно масштабировать, маржа от нее ниже и, что самое главное, ее достаточно сложно сделать повторяющейся в случае с b2b.

В случае с SaaS рецепт успеха не только в том, чтобы постоянно растить выручку, но и в том, чтобы терять как можно меньше выручки от привлеченных ранее клиентов. В этом плане recurring revenue очень сильно перекликается с предыдущим показателем, но зависит все же не всегда линейно.

Как правило, повторяющаяся выручка считается за месяц (MRR) и за год (ARR). Очень важно при подсчете исключать разовые платежи, так как они не масштабируются и не несут ценности при принятии решений. Считать можно как вручную — суммированием всей поступившей повторяющейся выручки (сложно, но точнее), так и умножая количество платящих юзеров на ARPU — средний ежемесячный чек (проще, но погрешность больше). Более подробно — вот тут.

...

Ранее я уже рассказывал, что такое CAC и LTV, и как их считать, но делал это в их изоляции друг от друга. Конечно, эти показатели могут дать информацию для размышления и по отдельности, но их сравнение, особенно в динамике, дает синергический эффект. В случае с SaaS стартапами есть 2 простых правила:

“Золотой стандарт” — это когда LTV/CAC=3. Все что больше — это космос, за которым бегают инвесторы, все что меньше — вызывает вопросы к юнит-экономике проекта;

Выручка от клиента “перекрывает” CAC за 12 месяцев. Ситуация схожая — если срок дольше, то модель становится слишком неустойчивой, если короче — инвесторы возбуждаются.

Если вы посчитали LTV/CAC и у вас получилось 15, не спешите прыгать от счастья. Внимательно перечитайте прошлый материал и проверьте, не упустили ли вы что-нибудь при калькуляциях. Если все верно, все равно не прыгайте — скорее всего, вы просто только начали привлекать клиентов из платных источников. Потестируйте каналы, соберите больше информации о CAC и пересчитайте отношение с большей выборкой — и да прибудет с вами сила!

Надеюсь, статья была вам полезна. Считайте правильные метрики правильно! Всем венчур!

Подписывайтесь на мой Telegram канал про стартапы и венчурные инвестиции Born Global.

Facebook: facebook.com/Startup.Jedi.ru/

Telegram: t.me/Startup_Jedi_RU

Twitter: twitter.com/startup_jedi

Комментарии