Startup Jedi

Мы общаемся со стартапами и инвесторами, а вы перенимаете опыт.

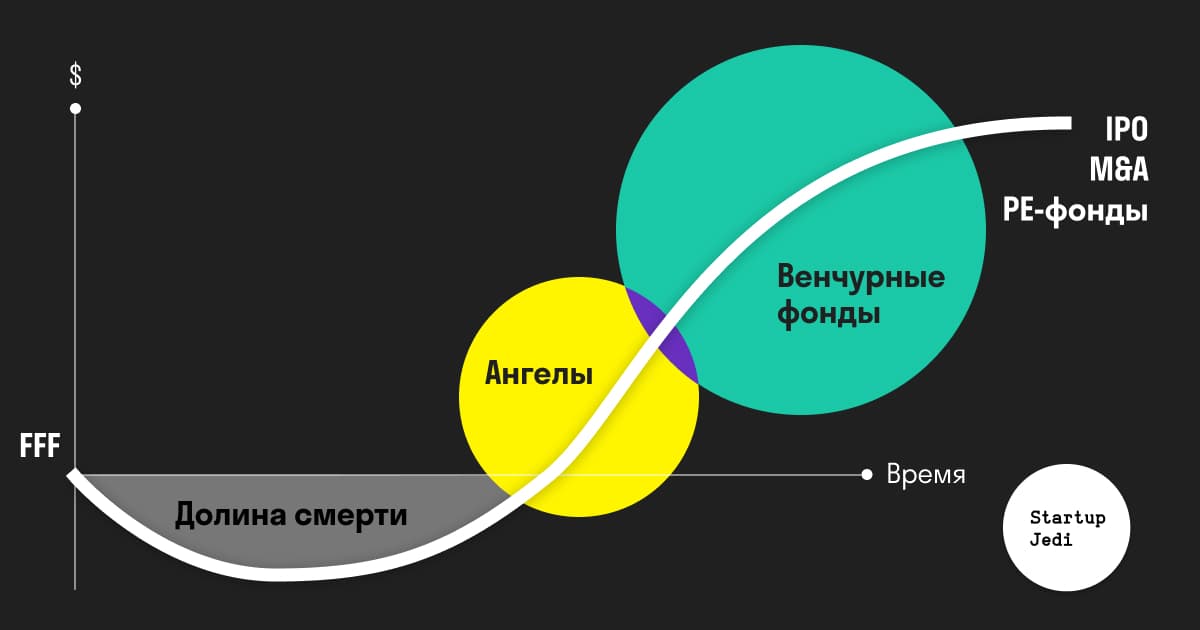

Мир венчурного капитала человеку извне может показаться очень запутанным и непонятным, закрытым и неподвластным для глубинного понимания. К кому идти за деньгами, о каких суммах можно разговаривать и на каких условиях привлекать инвестиции? А где найти опытных людей, которые помогут советом, знакомством с потенциальным клиентом или требующимся специалистом, помогут вырасти и выйти на новые рынки? Попробуем разобраться с этими вопросами.

Startup Jedi

Мы общаемся со стартапами и инвесторами, а вы перенимаете опыт.

Основными игроками на рынке поддержки стартапов являются бизнес-ангелы и венчурные фонды. Зачастую их практически уравнивают между собой, делая оговорку, что ангелы вкладываются в проекты на более ранних и более рисковых стадиях развития. Если бы все было так просто!

...

Если ангелы вкладывают в проекты исключительно свои средства, то фонды — привлекают и аккумулируют средства институциональных инвесторов (пенсионных фондов, страховых компаний, семейных фондов, high net worth individuals). Соответственно, у среднего венчурного фонда объем капитала под управлением в десятки раз больше, чем у среднего бизнес-ангела. Так как и тот и другой формируют свои портфели проектов, средний инвестиционный чек у них различается примерно в такой же пропорции. Ангелы готовы вкладывать в один проект от $5 тыс до $100 тыс (исключениями являются сделки, когда в проект входит сразу несколько бизнес-ангелов, тогда суммарный раунд может достигать $1 млн). Венчурные фонды же, как правило, не вкладывают в проекты меньше $500 тыс.

Ангелы: $5–100 тыс

Венчурные фонды: от $500 тыс

...

Соответственно, ангелы входят в проекты раньше, зачастую — еще до выпуска MVP или прототипа. Они готовы принимать на себя высокие риски, связанные с реализацией и развитием таких проектов. Взамен ангелы получают долю в компании. Фонды же, как правило, предпочитают проекты с хотя бы минимальным трекшеном (динамикой финансовых показателей), хотя и из этого правила бывают исключения (но большинство из них связаны с основателями, уже сделавшими успешный проект и заслужившими репутацию на рынке (например, стартап Coda, привлекший $60 млн более чем за год до выпуска бета-версии продукта).

Ангелы: Pre-Seed/ Seed

Венчурные фонды: Seed/ Series A, B и далее

...

Раз уж ангелы входят в проекты на более ранней стадии, им, соответственно, нужно работать с ними более тесно, ведь они становятся первыми менторами стартапов. Именно поэтому они предпочитают вкладываться в локальные проекты (иногда говорят, что ангелы вкладываются в проекты в радиусе часа езды на автомобиле). У фондов же это условие выражено не так сильно.

Ангелы: ближайшие регионы

Венчурные фонды: без привязки к регионам

...

Средняя ангельская сделка закрывается за несколько недель — максимум месяц. Венчурные фонды же имеют гораздо более формальную систему принятия решений, проекты должны быть не только оценены аналитиками фонда, но и одобрены инвестиционным комитетом, пройти внутреннюю проверку (due diligence), независимый финансовый и юридический аудит. Кроме того, сделки с фондами имеют гораздо более сложную юридическую структуру. Все это приводит к тому, что среднее время закрытия раунда от фонда составляет от 3 до 6 месяцев.

Ангелы: до 1 месяца

Венчурные фонды: 3–6 месяцев

...

Как правило, ангелы при инвестировании получают обычные акции, что ставит их в одни условия с основателями проекта. Фонды же хотят акции привилегированные (имеющие дополнительные права и ликвидационные привилегии), а также место в совете директоров компании и право вето на отдельные наиболее чувствительные моменты (например, отчуждение компанией интеллектуальной собственности, кредиты, существенные траты и т.д.).

Ангелы: обычные акции

Венчурные фонды: привилегированные акции

...

В последние годы венчурный рынок буквально наводнили деньги, поэтому хорошие проекты могут позволить себе выбирать источник капитала в зависимости от собственных интересов. В таких случаях в игру вступает дополнительная ценность, которую может дать инвестор, так называемые smart money.

Бизнес-ангелы, как правило, вкладываются в проекты из отраслей, в которых у них есть экспертиза, поэтому основная ценность, которую они могут дать, — это помощь в создании продукта, привлечении первых клиентов и найме первых сотрудников. Венчурные фонды оказывают более структурную поддержку стартапам. У лучших из них есть налаженные системы управления портфельными проектами по всем техническим и административным вопросам, не связанным с разработкой продукта, и вывода его на рынок, — найму персонала, бухгалтерии, юридическим, финансовым вопросам и т.д.

Ангелы: отраслевая/нишевая экспертиза, поддержка на ранних стадиях

Венчурные фонды: структурная поддержка в технических и административных вопросах

...

Так как фонды управляют не своими деньгами, они стараются минимизировать риски, что выливается не только в более долгий процесс закрытия сделки, но и в более строгие требования по отчетности к портфельным компаниям. То есть ежеквартальных, а то и ежемесячных отчетов о результатах работы вам в любом случае не избежать. Бизнес-ангелы обычно строят общение больше на неформальном, понятийном уровне.

Ангелы: неформальные коммуникации

Венчурные фонды: регулярная отчетность

...

Соответственно, проекты, как правило, не выбирают, идти за деньгами к бизнес-ангелам или к венчурным фондам. Этот выбор уже обусловлен стадией развития.

Если продукта еще нет на рынке, в 99% случаев - вам к бизнес-ангелам.

Когда у вас уже есть трекшн и понимание механизмов масштабирования - к венчурным фондам.

Однако, есть и альтернативный путь, который не стоит упускать из внимания — акселераторы. О том, как они работают и что могут дать проекту, вы узнаете в следующей статье.

Facebook: facebook.com/Startup.Jedi.ru/

Telegram: t.me/Startup_Jedi_RU

Twitter: twitter.com/startup_jedi

Комментарии