Startup Jedi

Мы общаемся со стартапами и инвесторами, а вы перенимаете опыт.

Самые популярные, общепризнанные и повсеместно используемые инструменты финансирования стартапов на ранних стадиях - convertible note (конвертируемый заем) и его производные: SAFE (от Y Combinator) и KISS (от 500 Startups). У каждого из этих инструментов есть свои особенности и каждый требует достижения определенных условий для применения.

Startup Jedi

Мы общаемся со стартапами и инвесторами, а вы перенимаете опыт.

Чаще всего эти инструменты используют на ранних этапах развития стартапа, когда еще нет оценки (точнее оценивать пока нечего) — то есть на Pre-seed и Seed стадиях. Это связано с тем, что суммы инвестиций на этих раундах небольшие, поэтому совсем не рационально тратиться на legal с выпуском акций, изменением устава, созданием дополнительных соглашений типа shareholders agreement, погружаться в AML/CFT и т.д.

Основные случаи использования этих инструментов — это:

Ангельские инвестиции (индивидуальные или в синдикатах) до equity раунда (т.е. обычно до Series A, когда заходят серьезные фонды с серьезными суммами от $1m);

Транши (например фонд заинтересовался стартапом настолько, что готов дать $200k на проверку гипотезы первым траншем, и если проверка пройдена, сразу вложить еще $800k).

Бридж-раунды (применяется в том случае, когда компания израсходовала все средства, полученные в предыдущем раунде финансирования и нет средств дожить до следующего раунда или нужно дополнительное время, чтобы кратно увеличить оценку перед следующим раундом финансирования).

Рассмотрим пример.

Дано. Предположим: к инвестору приходит стартап с кривым MVP, красивой презентацией и вчера зарегистрированной компанией, инвестор вдохновился идеей и решил дать фаундерам $200k на доработку MVP и проверку product market fit при Valuation Cap $1.5m pre-money, Discount 30%, Maturity date 12 мес, Maturity Cap $1m и Interest rate 7% (все эти понятия я объясню ниже).

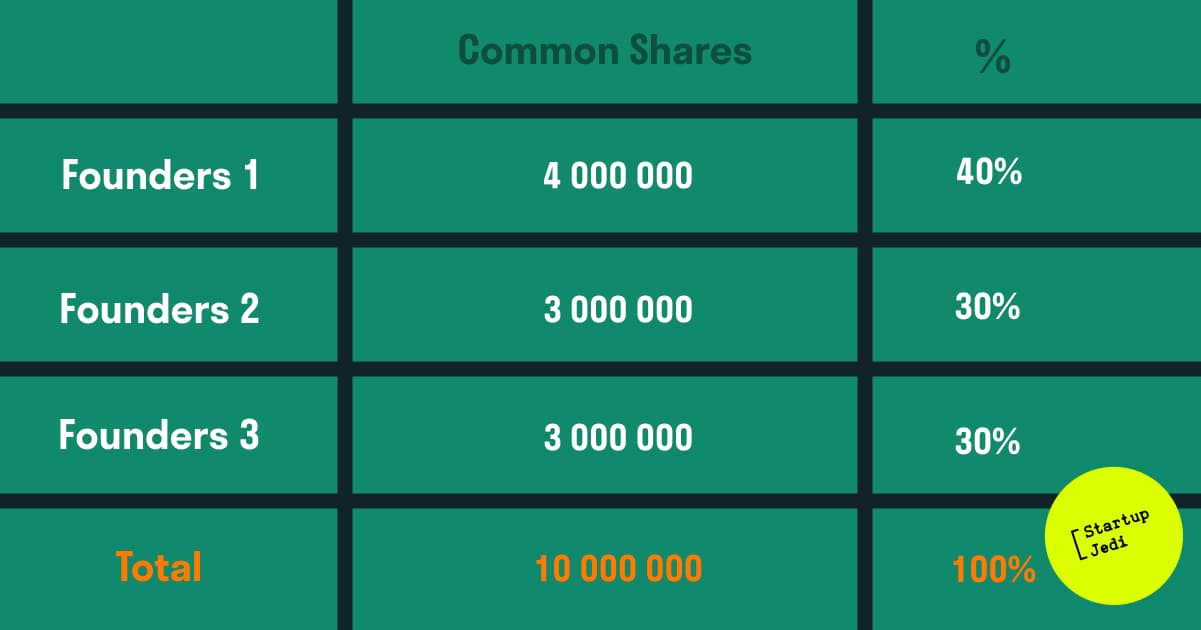

С самого начала, фаундеры ДОЛЖНЫ отслеживать свой cap table, чтобы не возникло ситуации, когда до equity-раунда (Series A, например) оказалось, что роздано 50% компании. Поэтому сразу допустим, что планируется выпуск 10 млн акций на 3-х фаундеров.

Вопрос: Какой документ нужно подписать, чтобы инвестор смог перевести деньги на банковский счет компании, и при этом договориться, что в будущем, на equity-раунде, инвестор получит свою долю? Вариант 1 — Конвертируемый заем.

...

Суть:

Инвестиции как заем. Дает право инвестору обменять инвестиции на акции или вернуть обратно заем с процентом, для стартапа — это возможность получить деньги максимально быстро и просто.

Структура заема:

Interest rate (процентная ставка). Есть 3 способа использовать Interest rate в конвертируемом заеме:

взимать процент при возврате заема деньгами

взимать процент при конвертации заема в акции или долю

пункты a+b

Например: на счет стартапа поступили инвестиции в размере $200k от инвестора А с interest rate 7% (ежегодно) при возврате заема деньгами (такое событие, например, может возникнуть, если стартап становится банкротом или не достигает каких-то оговоренных KPI или при наступлении других прописанных в договоре событий) по истечении maturity date (например год) компания не достигает KPI, то возвращает инвестору $214k.

Maturity Date (Maturity) — дата погашения долга. Погашение может быть в виде конвертации или возврата заема инвестору с процентами. Обычно Maturity — от 12 до 24 месяцев. Событием же конвертации конвертируемого заема до Maturity чаще всего является привлечение equity раунда.

Maturity Cap — оценка компании, по которой происходит конверсия в акции/ долю, если достигается Maturity и при этом не срабатывает Valuation Cap (если не был привлечен equity раунд до Maturity).

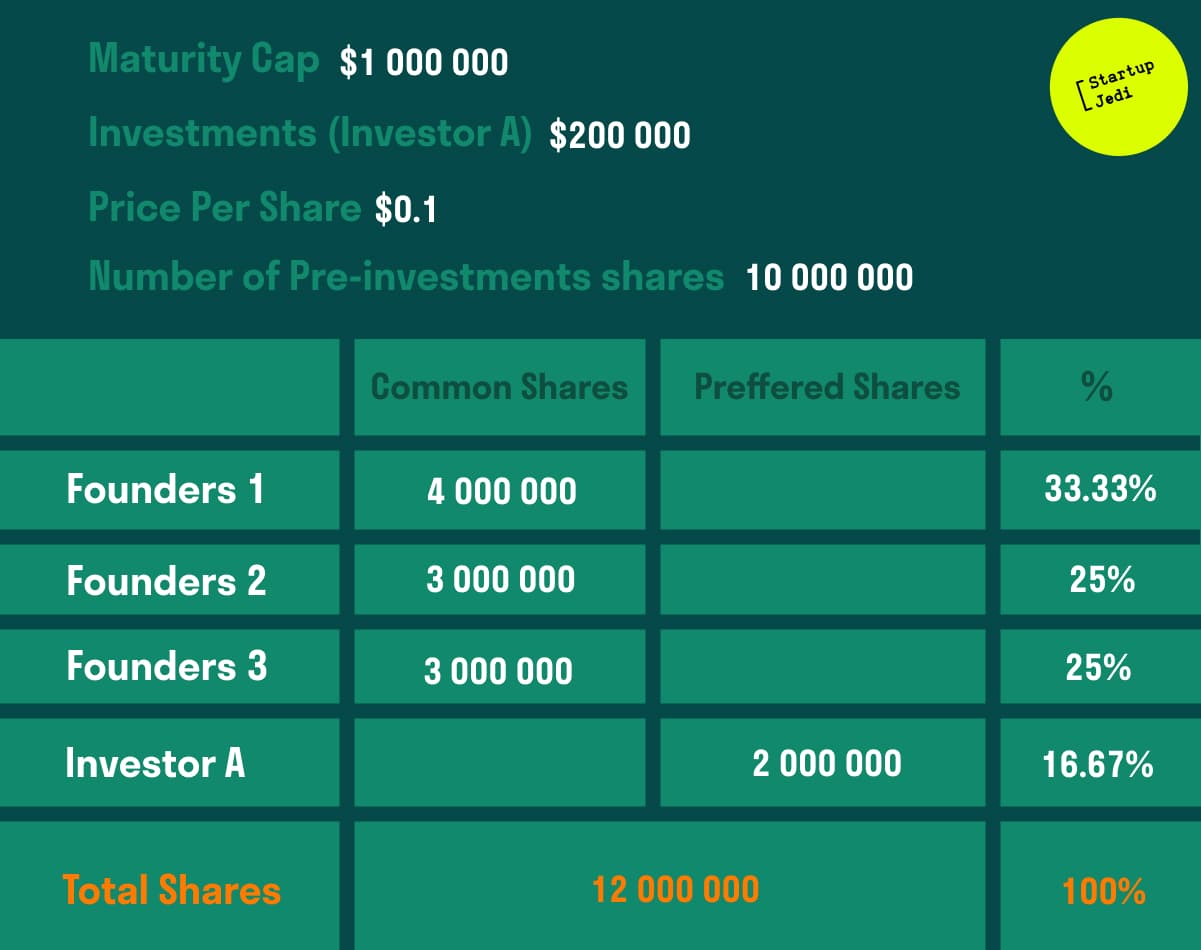

Maturity Cap обычно либо равен Valuation Cap, либо ниже для risk-reward (вознаграждение инвестора за риск инвестирования на ранней стадии) инвестора. Например, Valuation Cap = $1.5m, а Maturity Cap = $1m, тогда, при достижении Maturity, инвестор A получает долю в компании равную 16.67% по Maturity Cap, с таким процентом появляется интерес помогать стартапу и дальше. Или можно переговорить с инвестором и попросить продлить заем на тех же или более хороших для инвестора условиях.

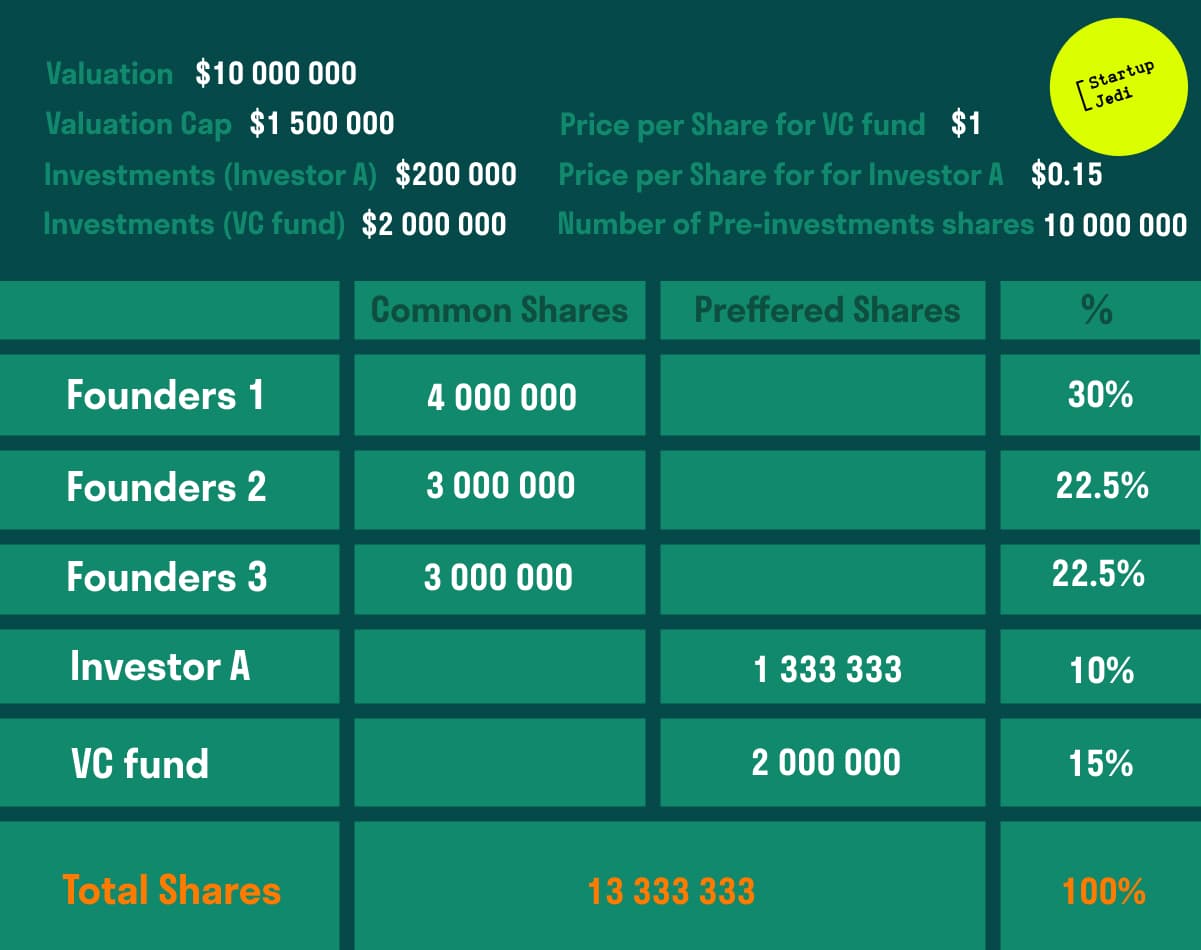

Conversion Valuation Cap — предел оценки компании. В нашем примере поставим Valuation Cap $1.5m pre-money (это наше предположение, какая будет оценка на equity-раунде). Нужна эта цифра для ситуации, если, например, на equity-раунде неожиданно стартап будет оценен в $10m pre-money с инвестицией в $2m, в таком случае наша ранняя инвестиция не размылась.

Пример: при конвертации в акции при Valuation Cap, доля инвестора А по конверту — 10% за $200k (при том, что венчурный фонд за $2m получил 15%).

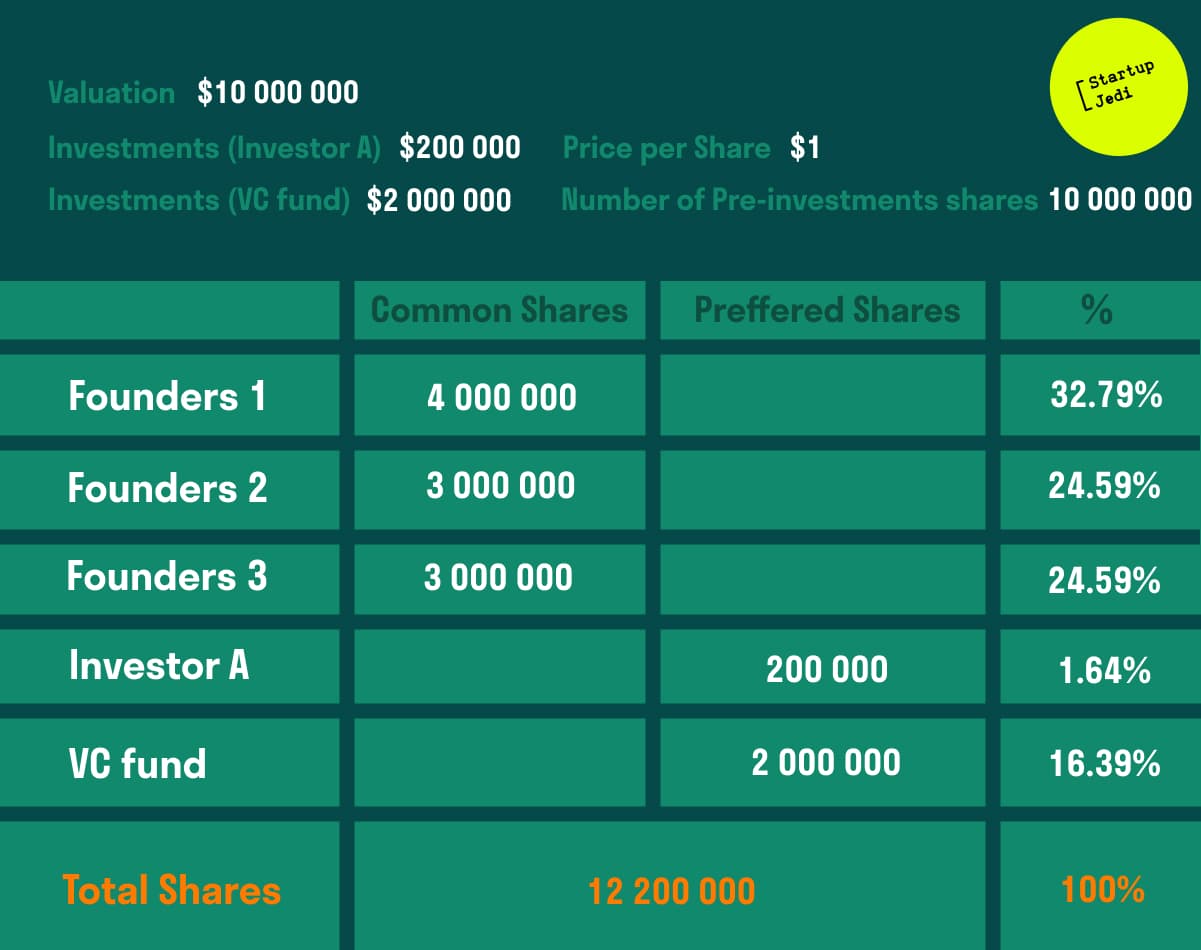

Если считать без Valuation Cap по оценке в $10m, то доля уже 1.64%.

Discount — скидка для инвестора при конвертации заема в акции. Скидка дается за веру в стартап в самом начале его пути. Обычно используют 10–30%.

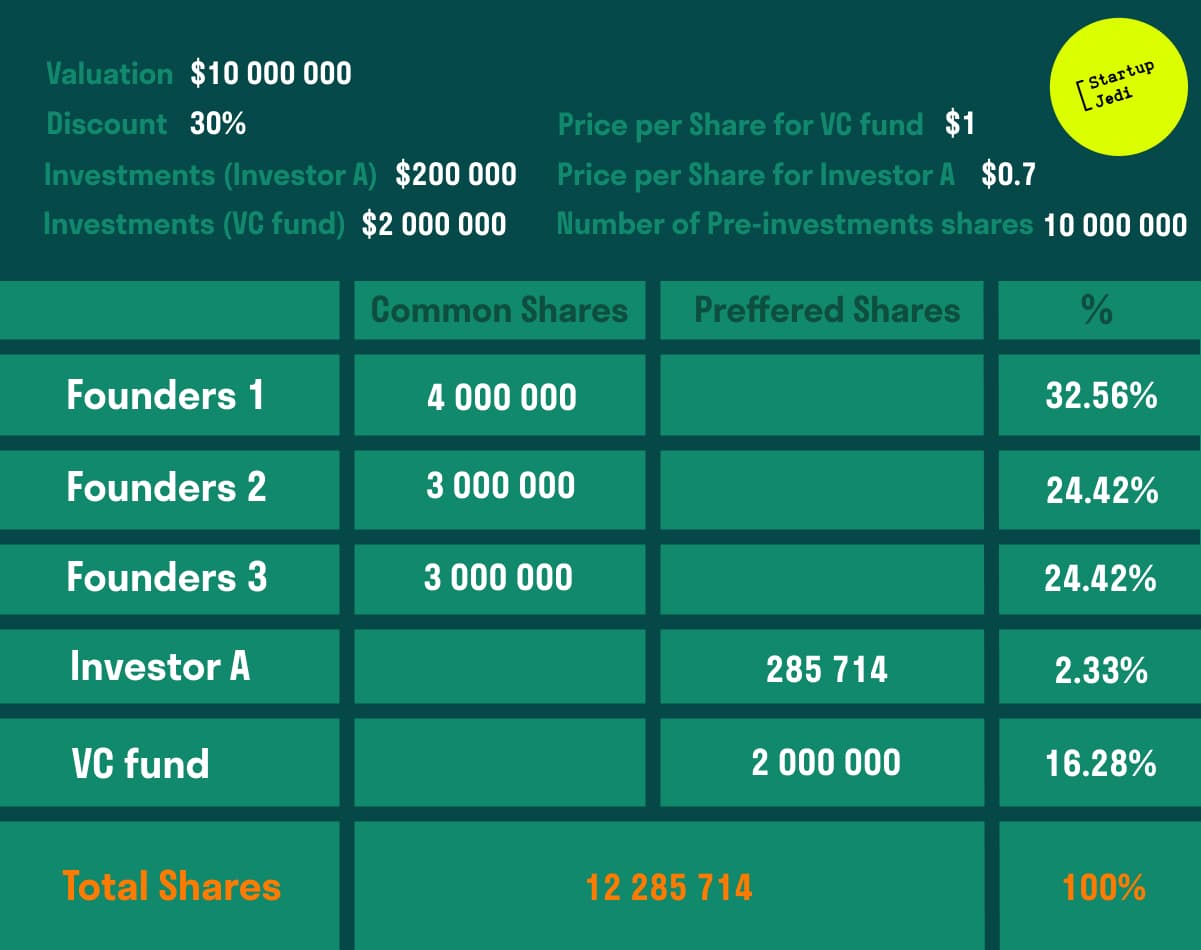

Например, инвестор А вкладывает $200k с дисконтом 30%, тогда при достижении equity-раунда при оценке в $10m pre-money на $2m, инвестор по конверту получит 2,33%.

Без Discount инвестор А по конвертируемому заему получает 1.64%, как в случае расчета без Valuation Cap.

Такой маленький процент выходит из-за сильного размытия высокой оценкой, поэтому в данном случае инвестор по конверту выберет конвертацию по Valuation Cap, а не по Discount, чтобы получить 10% компании, а не 2.33%.

Итак, вернемся к условию и рассчитаем, сколько получит инвестор А по следующим условиям convertible note: инвестиция $200k при Valuation Cap $1.5m pre-money, Discount 30%, Maturity date 12 месяцев, Maturity Cap $1m и Interest rate 7%.

Через 12 месяцев приходит фонд на equity-раунде при оценке $10m с инвестицией в $2m, стартап выпускает 10 млн акций (количество акций может быть любое, но обычно выпускают 10 млн, потому что если 1 акция станет стоить дорого, придется делать дополнительную эмиссию, потому что дробить акцию не получится). Цена акции equity-раунда составит $10m/10 000 000 = $1.

Учитывая Interest rate в 7%, получается инвестор вложил $200k+($200k*7%) = $214k. Цену за акцию выбираем или по Valuation cap или по Discount. По Valuation Cap цена за акцию = $1.5m/10 000 000 = $0.15, по Discount цена за акцию = $1*0.7 = $0.7. Естественно инвестор выбирает цену по Valuation Cap и теперь ему принадлежит $214k / $0.15 = 1 426 667 акций (округление всегда по математическим правилам).

Если бы инвестор А заходил на Equity раунде, у него было бы только $200k/ $1 = 200 000 акций. Разница в 7 раз — это награда за раннюю инвестицию =)

В случае, если через 12 месяцев equity раунд никто не закрывает, то срабатывает Maturity Cap. Т.е. либо инвестор А забирает свой заем деньгами вместе с Interest rate в размере $214k, либо он забирает свои инвестиции акциями, используя Maturity Cap, тогда цена за акцию $1m/10 000 000 = $0.1. Тогда количество акций, которые принадлежат инвестору = $214k/$0.1 = 2 140 000.

Бывают случаи, когда не наступают Maturity Date и equity-раунд, а компания продалась, тогда чаще всего конвертация идет по цене за акцию по Maturity Cap или по цене акции при продаже, в частных случаях прописывается, что инвестору возвращается 2х к его инвестиции + 2х к Interest rate.

Помимо выше описанного, Convertible note может содержать и другие условия:

Информационные, т.е. на запрос финансовых данных или апдейтов

Право голоса

Место в борде, зачастую неголосующее

Pro-rata right — значит, что инвестор сможет на поздних раундах (следующих за первым equity-раундом) доинвестировать, чтобы его доля осталась прежней, т.к. с каждым новым инвестором, доля размывается.

Другие условия

Most-favored-nations — если после заключения convertible note появляется другой инвестор, с которым заключают другой convertible note по более выгодным условиям (например выше Interest Rate, ниже Cap и т.д.), то первый инвестор может претендовать на будущую конвертацию акций по более выгодным условиям договора второго инвестора.

Use of Funds — На что идут инвестиции.

No pre-payment — Нельзя выплачивать долг до момента наступления события конвертации, потому что инвестор рассчитывает в будущем приумножить свои инвестиции и ему не интересно изымать деньги сразу.

Возможно также условие по открытию определенного юридического лица: например, конвертация доли должна происходить в C-corp (для США). На этом скорее всего будут настаивать более поздние инвестора, но в convertible note также можно это прописать.

Market Stand-Off — Запрет на продажу акций в определенный период времени после конвертации в акции.

Плюсы convertible note:

Откладываем оценку компании на потом.

Очень скромные траты на Legal.

Основной недостаток:

Maturity Date. Для стартапа это плохо, потому что акции могут конвертироваться при низкой стоимости. Для инвестора это наоборот своего рода защита: если стартап не выходит на желаемые показатели к Maturity Date, то есть возможность или забрать заем (очень редко) или конвертироваться в бОльшую долю.

В следующих статьях серии разберем механику других популярных инструментов: SAFE и KISS.

Facebook: facebook.com/Startup.Jedi.ru/

Telegram: t.me/Startup_Jedi_RU

Twitter: twitter.com/startup_jedi

Комментарии